Новости рынков |Отчетность FESCO говорит о том, что кризис по ней не ударил - Московские партнеры

- 02 сентября 2020, 22:00

- |

В 1 полугодии 2020 г. выручка «ДВМП» (в годовом выражении) практически не изменилась и составила 27,6 млрд руб. Валовая прибыль и EBITDA показали вполне ожидаемое снижение, на фоне локдауна (более подробно смотрите в таблице).

Каковы позитивные моменты отчетности?

1. Выручка практически вышла на докризисные уровни. Следовательно, операционный бизнес компании работает в обычном режиме.

2. Чистая прибыль вместо убытка годом ранее. Этого удалось достичь благодаря прибыли от валютной переоценки, а также вследствие снижения финансовых расходов.

3 Долг и финансовые расходы. Одним из важных факторов для «ДВМП» считаю снижение долговой нагрузки. Чистый долг к EBITDA снизился до 2,8х – хороший знак. И снижение финансовых расходов, разумеется, которые ранее оказывали давление на чистую прибыль.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Что происходит с ДВМП и с ситуацией вокруг ее возможной продажи? - Московские партнеры

- 23 января 2020, 17:10

- |

Что происходит с ДВМП и с ситуацией вокруг ее возможной продажи? Появился информационный повод кратко об этом поговорить. Тем более, котировки сегодня растут против рынка — рост доходил до +3%, на фоне снижения РТС на 0,4%.

Новости хорошие: DP World сообщил российскому правительству о намерении купить 49% группы FESCO, в которую входит ДВМП. Кроме того компания, которую контролирует правительство ОАЭ (весомый аспект), предоставила планы развития компании. Это также важно, поскольку для России ДВМП (прежде всего, Владивостокский порт) – важный стратегический актив.Коган Евгений

ИГ «Московские партнеры»

Уже говорил о DP World, как об одном из наиболее реальных покупателей FESCO. Вообще говоря, в ситуации с компанией получается очень интересный расклад. Практически, шахматная партия. В ближайшее время я обязательно более подробно напишу об этом.

По-прежнему держу бумагу и даже, может быть, буду усиливать позицию.

Новости рынков |ДВМП достигла своей целевой цены - Инвестиционная компания ЛМС

- 26 декабря 2019, 18:55

- |

Кроме того, интервью владельца «Группы Дело» С. Шишкарёва показывает, что основной инвестор в отрасли, DP World (совместно с РФПИ в рамках совместного предприятия DP World Russia с активами в $1 млрд.), не готов покупать доли в российских портовых активов дороже 6 годовых EBITDA. По текущей рыночной цене в $0.149 (9.2 руб.) Группа FESCO группа оценена справедливо, если ориентироваться на отчётность по МСФО за 2018 год, в 6,1 EBITDA. С учётом того, что сделка по продаже доли в пароходстве может быть закрыта в 1 квартале 2020 года, иной отчётности у группы не будет и оценка ДВМП в сделке слияния и поглощения не превысит текущий уровень, так как одним из участников называется DP World.

( Читать дальше )

Новости рынков |Акции ДВМП могут быть оценены в 17 рублей на бумагу - Московские партнеры

- 19 декабря 2019, 17:00

- |

С начала недели рост составил уже около 18%. Рад, что не ошибся! По всей видимости, интерес инвесторов к данному активу подогревается растущей вероятностью сделки по поглощению.

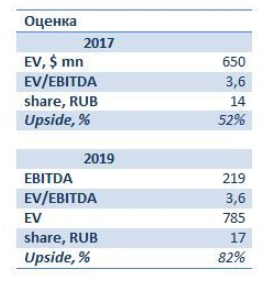

Напомню, что речь может идти об интересе со стороны крупнейшего портового оператора из ОАЭ компании DP World. В свое время, а именно в 2017 г., арабы уже проявляли предметный интерес к ДВМП. Тогда компанию оценивали в $650 млн, что соответствовало значению мультипликатора EV/EBITDA на уровне 3,6.Коган Евгений

С тех пор, как говорится, «утекло немало воды», и, на мой взгляд, компания стала дороже. Основная причина – оздоровление бизнеса и снижение долга. Вместе с тем, если подойти консервативно и применить тот же мультипликатор к прогнозной EBITDA за 2019 г. (около $220 млн), то компания может быть оценена в $785 млн или порядка 17 руб. за акцию.

ИГ «Московские партнеры»

( Читать дальше )

Новости рынков |Интересна спекулятивная покупка акции ДВМП - Инвестиционная компания ЛМС

- 29 марта 2019, 15:30

- |

По данным комментария генерального директора Группы FESCO, с 2019 года бизнес группы существенно поменялся, она представляет из себя уже не пароходство, а интермодального оператора, который будет осуществлять инвестиции в фитинговые платформы и суда только для вывоза грузов из своего Владивостокского МТП и его контейнерного терминала. Ближайшая сделка слияния и поглощения FESCO — это выкуп в июне 2019 25%+1 акции контейнерного оператора Русская тройка из-за вагонного парка, чтобы увеличить перевозки на 45% с 550 TEU до 800 TEU к 2020. Сделки с DP World и Cosco не состоялись, из-за стратегического значения Владивостокского порта и отсутствия разрешения правительственной комиссии по иностранным инвестициям.

Тем не менее, менеджмент компании считает, что сейчас бизнес Группы FESCO уже стоит больше, чем в 2018 году, когда был дефолт по долговым обязательствам. Прозвучала оценка в $300-$400 млн. возможных вложений в бизнес инвесторов и акционеров, в контексте сделки на 49% капитала с DP World по предоставлению финансирования для сокращения долговых обязательств. Исходя из этого, весь капитал Группы стоит около $600- $800 млн., что близко к первоначальной оценке в $1 млрд., когда Группа Сумма купила ДВМП у С. Генералова в 2012 году. Исходя из новых данных, справедливой оценкой является $0.20-$0.27 (13.11-17.48 руб.). за акцию, что близко к сделкам с 9,1% капитала в отчётности по МСФО 2012 года, прошедшим по цене $0.29 (9,3 руб. — 18,85 руб., по курсу 2012-2019 года).

( Читать дальше )

Новости рынков |Интервью руководителя ФАС позитивно для Fesco - АТОН

- 26 сентября 2018, 12:33

- |

Глава Федеральной антимонопольной службы (ФАС) Игорь Артемьев дал Коммерсанту большое интервью, которое охватывает широкий круг тем, включая регулирование транспортной отрасли. Основные моменты интервью: во-первых, ФАС не рассматривает вопрос о регулировании тарифов для частных железнодорожных операторов, хотя служба недовольна тем, что тарифы подскочили до 2 000 рублей с 500 руб. за вагон в сутки за последние два года. Г-н Артемьев считает, что государственные железнодорожные операторы должны сдерживать рост тарифов на рынке. Во-вторых, DP World по-прежнему может приобрести 49% в FESCO, и ФАС рассматривает сделку. Г-н Артемьев не сказал, что сделка отменяется. В-третьих, ФАС не имеет никаких возражений в отношении приобретения Транснефтью Группы НМТП у Группы Сумма, но ей не нравится тарифная политика Группы НМТП. Наконец, он считает, что приватизация Трансконтейнера должна быть дополнена инвестиционными обязательствами для потенциальных покупателей.

( Читать дальше )

Новости рынков |Заинтересованность в активах группы НМТП проявили такие участники как DP World, Группа «Сумма» и группа Delo

- 02 декабря 2016, 10:21

- |

DP WORLD ПОДТВЕРДИЛА ИНТЕРЕС К ГРУППЕ НМТП

DP World готова претендовать на долю в Группе «НМТП» совместно с РФПИ. Компания считает, что Группа «НМТП» — «очень интересный актив, но сделка достаточно сложная из-за большого числа участников». В общей сложности DP World планирует инвестировать в российские порты до 2 млрд долл.DP World готова претендовать на долю в Группе «НМТП» совместно с РФПИ. Компания считает, что Группа «НМТП» — «очень интересный актив, но сделка достаточно сложная из-за большого числа участников». В общей сложности DP World планирует инвестировать в российские порты до 2 млрд долл.

АТОНИнтерес со стороны стратегических инвесторов растет. Кроме DP World заинтересованность в активах проявили Группа «Сумма» и группа Delo. В то же самое время три основных акционера: «Транснефть» (36%), Росимущество (20%) и «РЖД» (5%) планируют продать свои доли в «НМТП». Пока неясно, будут ли все эти доли объединены, и контрольный пакет будет продан одному новому акционеру, или все доли будут проданы по отдельности разным инвесторам. Мы не имеем официальной рекомендации по Группе «НМТП», но считаем, что приватизация может стать катализатором для ее акций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс